みなさん、お疲れ様です!

この記事では、先週の相場分析と来週の相場のポイントをファンダメンタルズとテクニカルの両方の観点から考察をした記事になります。

みなさんの来週のトレードの手掛かりに少しでもなれば嬉しいです!

なにか疑問点や質問等がありましたら、無料で入れる「Poundman Trade Information」にて聞いて頂ければお答えします!

先週の相場まとめ

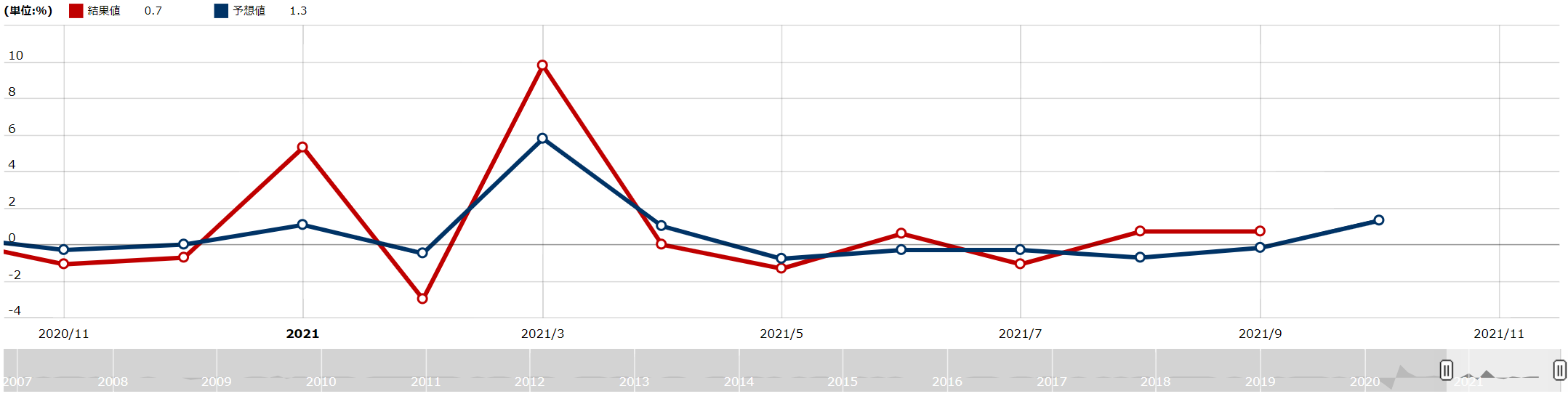

・米CPI(消費者物価指数)が31年ぶりの高水準

・米消費者信頼感指数は2011年以来の低水準

・ゴールドは6月以来の高値

前年比6.2%は31年ぶりの高水準で、米国で問題となっている物価上昇が数字として出てきました。

物価上昇を抑える為に利上げを前倒しするのではないかとの観測から米金利は上昇、FOMC後から低下していた米金利は1.45%から1.58%まで上昇、ドル円も112.70円から114.20円まで上昇しました!

6月以来の高値、1865ドルまで上昇しています。高いインフレがゴールド上昇の要因となっているようです!

来週の相場見通し

まずは、長期、中期、短期の方向性を再確認していきます。

| 長期(1カ月〜3ヶ月) | 中期(~1ヶ月) | 短期(~1週間) | |

| 相場全体 | リスクオン | リスクオン | リスクオン |

| ドル円 | 上昇 | レンジ | 底堅い |

| ユーロドル | 下落 | 下落 | 下落 |

| ポンド円 | 上昇 | レンジ | 上値重い |

| ゴールド | レンジ | 上昇 | 上昇 |

| ダウ | 上昇トレンド | 上昇 | 底堅い |

それでは、今週のポイントについてみていきましょう!

今週のファンダメンタルズ注目点

11月15日(月曜日)

08:50 JPY 日本国内総生産

09:30 AUD エリスRBA総裁補佐発言

10:00 JPY 黒田日銀総裁発言

11:00 CNY 中国鉱工業生産・失業率

18:10 GBP ハスケルBOE外部理事発言

11月16日(火曜日)

09:30 AUD RBA理事会議事要旨

11:30 AUD ロウRBA総裁発言

16:00 GBP 英雇用統計・失業率・平均賃金

16:45 EUR フランスHICP(消費者物価指数)(改定値)

18:00 EUR イタリアHICP(消費者物価指数)(改定値)

19:00 EUR ユーロ圏GDP(改定値)

22:30 USD 米小売売上高

11月17日(水曜日)

02:00 USD バーキン・リッチモンド連銀総裁、ボスティック・アトランタ連銀総裁、ジョージ・カンザスシティ連銀総裁(22年投票権)発言

02:00 CAD シェンブリBOC副総裁発言

05:30 USD デイリー・サンフランシスコ連銀総裁発言

08:50 JPY 日貿易収支

09:30 AUD 豪賃金物価指数

16:00 GBP 英CPI(消費者物価指数)

19:00 EUR ユーロ圏HICP(消費者物価指数)(改定値)

22:30 CAD カナダCPI(消費者物価指数)

22:30 USD 米建築許可件数

23:10 USD ウィリアムズ・ニューヨーク連銀総裁発言

11月18日(木曜日)

00:30 USD 原油在庫量

01:00 USD ボウマンFRB理事発言

01:20 USD メスター・クリーブランド連銀総裁(22年投票権)発言

02:40 USD ウォーラーFRB理事、デイリー・サンフランシスコ連銀総裁発言

03:00 USD 米20年債入札

06:10 USD ボスティック・アトランタ連銀総裁発言

07:05 USD エバンズ・シカゴ連銀総裁(23年投票権)発言

14:35 AUD エリスRBA総裁補佐発言

20:00 TRY トルコ金融政策発表

22:30 USD 失業保険申請件数・フィラデルフィア連銀製造業景況指数

11月19日(金曜日)

04:00 USD エバンス・シカゴ連銀総裁(23年投票権)発言

05:30 USD デイリー・サンフランシスコ連銀総裁発言

16:00 GBP 英小売売上高

17:00 EUR ラガルドECB総裁発言

22:00 EUR バイトマン・ドイツ連銀総裁発言

22:30 CAD カナダ小売売上高

11月20日(土曜日)

00:45 USD ウォーラーFRB理事発言

02:15 USD クラリダFRB副議長発言

03:00 USD ベイカーヒューズ社リグカウント

1)要人発言

金融政策のヒントは?

- FOMCメンバーの発言に注目!

- 英中銀(BOE)MPCメンバーの発言に注目!

- ECB理事の発言に注目!

- RBA理事会メンバーの発言に注目!

先週に引き続き、今週も各中銀の要人発言でマーケットが動くのではないかと思います!

中央銀行によって少し注目ポイントが違います。以下にまとめたので把握しておきましょう〜♪

✔️FRB

ポイント:来年の利上げ期待に繋がる発言

注目しているのは来年と再来年の利上げ期待なので、来年・再来年の投票権を持つ理事や地区連銀総裁の発言に気を付けましょう。

- ここから利上げ期待が高まれば金利は上昇し、米ドルが買われる

- ここから利上げ期待が後退すると金利は低下し、米ドル売りが進む

✔️BOE

ポイント:利上げの可能性と時期

英中銀(BOE)MPCメンバーはBOE総裁・副総裁・主席エコノミストの5人と外部理事4人で構成され、9名での多数決で決定されます。

各メンバーの発言から利上げ期待の可能性と時期についてヒントがないかに注目です!

先日の金融政策発表で予想外の据え置きが発表されました。

利上げを投票したのはラムズデンBOE副総裁とソーンダースBOE外部理事で、それ以外の理事から利上げに前向きな発言が出てくると、利上げ期待に繋がるのではないかと注目しています。

- 利上げ期待が進むようであればポンド買い

- 利上げ期待が後退するようであればポンド売り

✔️ECB

ポイント:PEPP(パンデミック緊急購入プログラム)見直しのヒント

- PEPPを見直し、継続するのか?

- それともPEPPに替わるものを発表するのか?

- 単純にPEPPを終了するのか?

ECBは12月の理事会で見直す可能性が高くなっています!

継続や替わる政策が出てくるようであればユーロの頭を抑える展開が予想されます💦

逆に終了するようであればユーロ買いが出てくるのではないかと考えています!

注目の要人はラガルドECB総裁は当然ですが、影の総裁と言われているレーンECB専務理事兼主席エコノミストの発言にも注目しておきましょう!

✔️RBA

ポイント:利上げ期待と雇用状況について

2)経済指標

今週の注目指標は?

指標のポイントは?

- 英雇用統計に注目!

- 英・加CPI(消費者物価指数)に注目!

- 英・米・加小売売上高に注目!

- 豪賃金物価指数に注目!

- 日本貿易収支に注目!

✔️英国指標

16日 16:00 英雇用統計・失業率・平均賃金

17日 16:00 英CPI(消費者物価指数)

19日 16:00 英小売売上高

今週の英国は、英雇用統計・英CPI(消費者物価指数)・英小売売上高が予定されています。

まず雇用統計では賃金に注目したいと思います。

英国でも人手不足が問題となっており、賃金が上昇し、人件費高騰に繋がるのではないかと注目しています。

また、人件費の高騰やボトルネック(供給不足)も問題となっており、物価上昇に繋がっています。

CPI(消費者物価指数)や小売売上高から英国の物価上昇などにも注目したいと思います。

物価上昇が予想以上であれば、利上げ期待に繋がる可能性があります。

✔️米国指標

16日 22:30 米小売売上高

今週の米国は米小売売上高に注目しています。

先日のCPI(消費者物価指数)は31年以来の高水準となっており、物価高が問題となっています。

その上で、先週発表されたミシガン大学消費者信頼感指数は2011年以来の弱さです。

物価高などが消費者動向の後退に繋がっているのではないかと考えらるので、小売売上高でどの程度消費に影響が出ているのか注目していたいと思います。

✔️豪州指標

16日 09:30 RBA理事会議事要旨

17日 09:30 豪賃金物価指数

今週の豪州は、RBA理事会議事要旨と豪賃金物価指数に注目です。

先日の理事会でYCC(イールドカーブ・コントロール)のターゲットを撤廃し、マーケットもビックリしました。

どのような内容が話し合われていたのか、今後の利上げ期待に繋がるような内容が出てこないかRBA理事会議事要旨に注目です。

賃金の伸び率を計る指標として賃金物価指数に注目が集まっています。

賃金物価指数は四半期に一度しか発表されないので、注目です。

✔️カナダ指標

17日 22:30 カナダCPI(消費者物価指数)

19日 22:30 カナダ小売売上高

今週のカナダは、カナダCPI(消費者物価指数)・カナダ小売売上高に注目。

カナダ中銀は先日の政策発表でテーパリングの完了、資産買い入れの終了を発表しました。

今週発表されるCPI(消費者物価指数)や小売売上高の結果が良ければ、利上げ期待に繋がり、利上げ時期の前倒しに繋がるのではないかと注目しています。

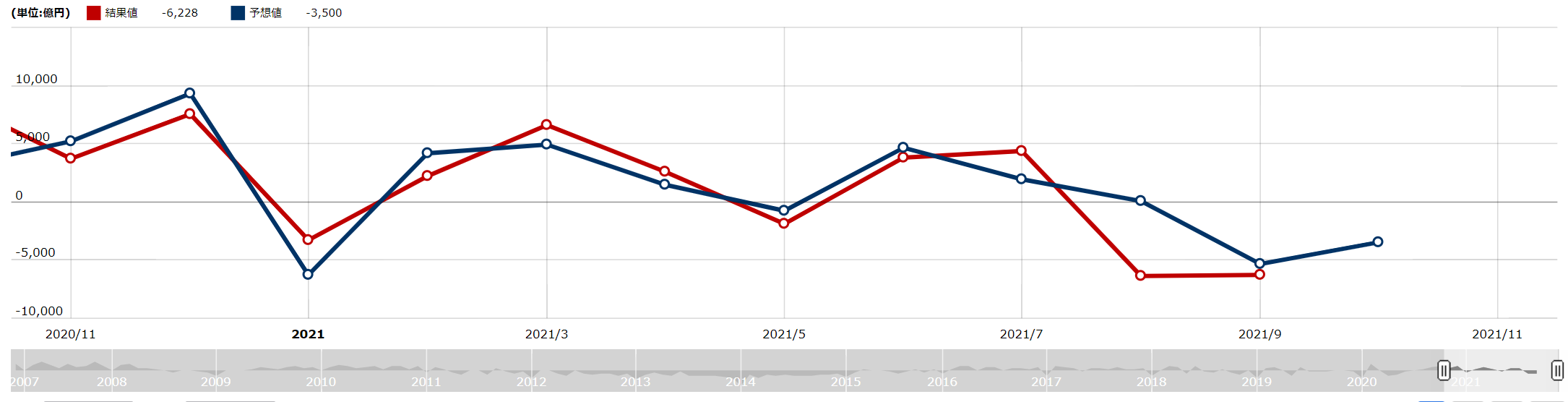

✔️日本指標

今週貿易収支が発表され、原油や天然ガスなどエネルギー資源価格の高騰により、日本の輸入価格の増加が予想されます。

輸入価格の増加から貿易赤字が進んでいるのではないかと思われます!

3)リスク要因

現在のリスク要因は?

- 為替報告書

- 英国vs欧州

- 次期FRB議長の人事

- 中国リスク

- トルコショック

今週は大きなイベントが少ないことから、リスク要因で動くことが多くなるかもしれません。

為替報告書

米中貿易摩擦に注目。

例年10月中旬に発表される為替報告書ですが、未だに発表されていません。

米国では過去最大の貿易赤字となっており、中国や日本に対して貿易不均衡を問題視されるのではないかと思います。

特に中国はトランプ政権時に結んだ第1弾通商合意も順守しておらず為替操作国として再度認定されるのではないかと注目しています。

為替操作国に認定した場合、通常は制裁関税なのでしょうが、物価高を懸念して関税に替わる制裁を課す可能性もあるので注目です。

英国vs欧州

北アイルランド議定書・英仏漁業権問題

| 解決に向かえば | ポンド買い |

| 決裂に関するような報道であれば | ポンド売り |

ただ、英国がEUから離脱することで、英国は欧州各国による英国領海での漁業を禁止しました。

欧州各国は離脱協議で英国領海での漁業権を主張し、対立を続けています。

(離脱協定の中で英国も譲歩して、一定数の漁業に関して認めています)

英仏の間で漁業権を巡り争いが勃発するリスクには注意しておきしょう!💦

FRBや地区連銀総裁などによる株式投資が問題となっており、パウエルFRB議長もトランプ政権時に株価が下落する前に投資信託を売り抜けていたことが問題視されています。

先週「ブレイナードFRB理事とバイデン大統領が面談していた」との報道がありました!

ブレイナードFRB理事の次期FRB議長就任が濃厚になった・・・?と思ったのですが、

「米当局者はパウエル議

ブレイナードFRB理事が次期FRB議長として指名された場合は、利上げ期待が大きく後退するのではないかと思われます。

バイデン大統領は近々、次期FRB議長を発表すると言っているので、今週にも発表されるのではないかと注意しています。

中国リスク

- 中国不動産バブルの崩壊

- 米中貿易摩擦

中国不動産バブルの崩壊

中国では先週、保証した理財商品の支払いを

今週10日には中国恒大集団の利払

不動産バブルの崩壊による中国景気後退に要注意です!

電力不足による景気後退

中国では電力不足による停電が頻繁に出てきています。

この停電が景気後退に繋がるのではないかと注目しています。

景気後退が確認されれば、株価下落に繋がり、リスクオフに繋がるのではないかと注目しています。

トルコショック

今週はトルコ金融政策決定会合が予定されていて、追加の利下げがあるのではないかと注目しています。

トルコではエルドアン大統領に利下げ圧力に中央銀行が負けてしまい、利下げを実施したことでトルコリラは少しづつ安値を更新しています。

今週の政策発表で追加利下げが発表された場合、さらにリラ安が進み、クラッシュする可能性もあるのではないかと注目しています。

トルコリラがクラッシュするとリスクオフに繋がる可能性があるので要注意です。

来週の通貨毎の分析

本日も各通貨ペア毎に見ていきます!

ドル円

スタンス:買い目線

ポイント

・要人発言

・日本貿易収支

基本はドル円買い目線です!

ただ、115円は超えきれないと考えており、114円台後半は利確ポイントと考えています!

113円台は買っていく予定です!

今週はFOMCメンバーの発言が多数予定されています。

この発言から利上げ期待が高まり、米金利が上昇してくるとドル買いが進むので、ドル円は上昇すかもせいれない!

また、日本の貿易赤字が確認できると、貿易赤字から実需の円売りが進む可能性もあると考えてます!

ユーロドル

スタンス:売り目線

ポイント

・要人発言

・英仏漁業権問題

・リラクラッシュ

ラガルド総裁の発言からは、安定のハト派発言が出てくるのではないかと考えています!

ポイントはFOMCメンバーによる発言で、米金利が上昇し米ドルが買われればユーロドルは下落するのではないかと考えています。

また、欧州の銀行はトルコの債権を多く抱えており、トルコのデフォルト懸念はユーロの重しとなります。

政策発表で利下げを発表し、リラの暴落に繋がった場合はデフォルト懸念が出てきてユーロ売りが進むのではないかと考えています。

このことからユーロドルは売り目線で見ていますが、以下の点には気を付けておきましょう!

フラン高が対ユーロで進んでおり、スイスフラン売り・ユーロ買いの介入ポイントまで来ています!

介入が入るとユーロ買いが進む可能性があるので注意しておきましょう!

ポンド円

スタンス:買い目線

ポイント

・英仏漁業権

・英指標

・円安

ポンドは買い目線ですが、売りと買いが交錯する展開だと思っています。経済指標の結果で売りが進む場面も出てくると思います。

こまめな利益確定を繰り返しながら押し目買いを進めて行こうと思ってます!

また、英欧の対立が進むとポンド売りが進むのでヘッドラインには気を付けておきましょう!

特に英仏漁業権問題には注意です!

ゴールド

スタンス:買い目線

現在のゴールドはインフレに影響されて上昇しているとの見方が強くなっており、インフレが進んでいると思われる間はゴールドは底堅く推移すると思います。

経済指標や要人発言でインフレ期待が高まるような内容だとゴールドが買われると思うので注目しておきましょう!

金利上昇 → ゴールド売り

金利低下 → ゴールド買い

✔️リスク要因との相関性

リスクオン相場 → ゴールド売り

リスクオフ相場 → ゴールド買い

✔️ゴールド上昇要因

・米金利の低下

・中国不動産バブルの崩壊

・弱い経済指標

✔️ゴールド下落要因

・要人発言等で米金利上昇

・投資・投機はいかなる場合においても「自己責任」です。投資判断の最終的な決定は皆さま自身の「自己責任」の元行うものとし、投資資産のいかなる損失等が発生しても当サイト並びに運営者は責任を負うことはできません。