8月1日に2年ぶりに発生する米国の債務上限問題について知っていますか?

債務上限の問題は約30億ドルもの経済損失を招いた事もあり、重要な問題です。

fa-ban知らない人、曖昧な人は必ずこの記事をしっかり読み込んで資産を守りましょうfa-ban

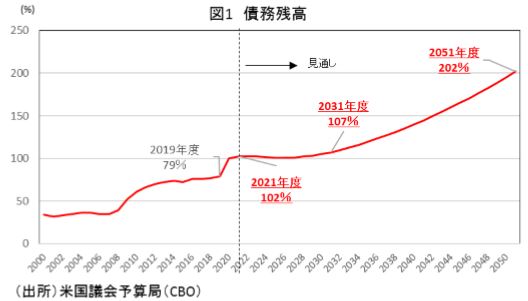

米国議会予算局に依ると、財務残高は今後以下の様に爆発的に増えて行くとの見通しを示しています。

2051年には、財務残高が200%に達しているとの見込みになっています。

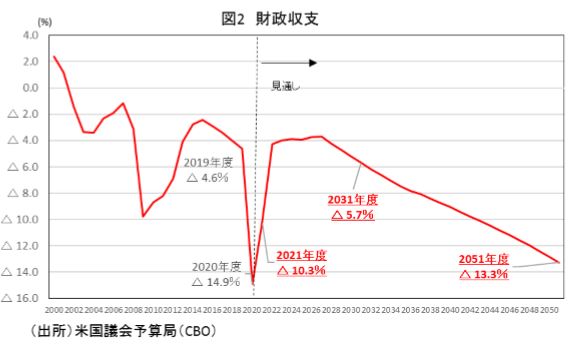

では財政収支についての予想はどうなっているのでしょうか。

財政収支は今後改善していく見通しを示していますが、プラス圏に戻る事は出来ず再度悪化していく見通しになっています。

- 債務上限とは何か?

- 債務上限問題が起こすリスク

- 過去の事例

- マーケットへの影響について

- 債務上限問題への対処方法

2019年8月に、政府の発行する国債の発行上限を2021年7月31日までの2年間、適用されずに新規国債が決定されていました。

しかし!8月以降は7月末時点の債務残高が新たな上限額となります。8月1日までに対処しなければ、債務の借り換えを除いた新たな借り入れができなくなるとしています。

債務について全く知らない人でもこの記事を読み終わる頃には【債務上限問題】について理解し、マーケットにどの様な影響を及ぼすかまで分かる様に丁寧に書きました!

債務上限とは

債務とは・・・債務者が債権者に対して給付(一定の行為)をする事を内容とする義務をいいます。

債務=債権者に対して、お金を返還する義務

米国では政府が借り入れることのできる債務の上限額(債務枠)が決まっています。

この枠を超えて債務を増やすことはできません。したがって、債務上限に達している状況では新たに国債の発行ができず、政府の財政難に繋がってしまいます。

要するに、債務上限=借入可能限度額という事です!

債務上限がなぜ重要なの?!

債務上限が重要な理由としては、債務上限に達し、政府が財政難になると、2つの大きなリスクが懸念されます。

- 政府機関が閉鎖するリスク

- デフォルト(債権不履行)リスク

この2つのリスクについて以下で詳しく見ていきましょう。

政府機関が閉鎖するリスク

債務上限に達すると、国債を新規で発行する事が出来なくなり、政府機関を運営する為の予算を取る事が出来なくなる為、政府機関が閉鎖されてしまいます。

政府機関が閉鎖すると、国立や国営施設の閉鎖、国が検査や承認している期間が閉鎖され許認可申請ができなくなります。

また、政府機関で働いている職員の給与も払われず、最悪の場合、国防省や軍人など防衛面や国立の教育関連まで影響が出てくる場合があります。

デフォルトリスク

デフォルト(債務不履行)リスクとは、

米国が発行している国債の利払いや償還期限が来ても、政府に予算がない場合は利払いや償還ができない、いわゆる債務不履行になってしまいます。

国債などは信用が重要なので、格付けという形で信用を評価しており、格付けが下がれば借り入れコストが増えたり、最悪の場合は金融機関の投資適格級から除外される場合もあります。

デフォルト(債務不履行)はもってのほかですが、デフォルトリスクが高まるだけでも格下げの可能性が高まります。

なので、債務上限に近づき財政難になると、米国債の格下げリスクが高まります。

過去に発生した債務上限問題

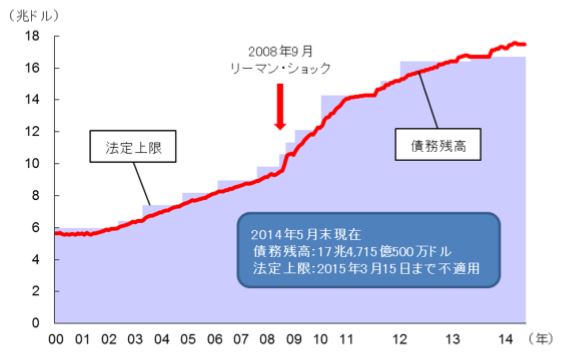

リーマンショック以降、政府の債務は膨らみ債務上限がたびたび問題となるようになりました。

リーマンショックを境に財務残高が一気に膨らみました。

法定上限以上に国債を発行する事が出来ない為、度々、法定上限の引き上げや規定の不適用などが行われています。

2011年8月

債務上限が問題になったときに、ギリギリのところで債務上限の引き上げが成立。

しかし、格付け会社S&Pが米国債の格下げを発表し、米株や日経平均は大きく下落しました。

直近だと・・・

トランプ政権下で債務上限が問題となり、12月22日より国務省、国土安全保障省、運輸省、農務省、司法省など9の機関が一部閉鎖となりました。

閉鎖期間は35日間に及び約30億ドルの経済損失に繋がったとの試算が発表されています。

マーケットへ及ぼす影響とは?!

マーケットへの影響

リスクオフムードが高まり、円や金など安全資産に資金が向かう可能性が高いです。

ただ、通常のリスクオフの場合は米国債に資金が流れることが多いが、リスクオフの要因が米国債なだけに米国債には資金が流れない。

また、リスクオフではあるが資金調達に懸念が出てくる場合があり、ドル需要が高まり米ドルが買われる可能性が高い。

株式市場への影響

政府機関の閉鎖で許認可やローン申請などができないことにより、企業は経済活動に支障をきたし株価は下落に繋がる可能性が高い。

また、米国債の格下げは金利の上昇に繋がり、借り入れコスト増による利益減から株価下落に繋がる可能性が大きい。

債券市場への影響

米国債の格下げ、もしくは格下げが懸念されることにより国債価格は下落、利回り(金利)は上昇する可能性大。

債務上限問題に対する対処法は?!

- 議会で債務上限の引き上げを行う

- 債務上限の適用を一時停止する特例措置を法案化

債務上限の引き上げとは、借入枠の拡大のことです。

議会で可決されれば、借入枠を拡大することができ、新たに国債の発行が可能になります。

債務上限の適用を一時停止する特例措置は、あくまで債務上限の適用を一時的に停止している状態です。

債務上限がなくなったわけではなく、借入枠を超えて借り入れしている状態です。

よって、一時停止している期間が終わるまでに借入枠まで借入額を抑えておく必要があります。

あくまで特例措置なので、特例期間の間に債務上限を引き上げるか、歳入歳出を見直し借入額を減らす必要があります。

まとめ

2018年末に起きた債務上限問題では、一部の政府機関が閉鎖され、約30億ドルの経済損失に繋がりました。

2021年8月に同じ問題に直面します。

場合によっては予期せぬリスクが発生する可能性が多大にあるので、債務上限問題のニュースを追い、リスクを頭に入れたポジション構築をしていきましょう!

最大100万円までの100%入金ボーナス発生中!!

また当サイト経由なら2回目以降も50万円まで、トータル150万円まで100%ボーナスがつくんです!