それでは金利についの記事です!

どうぞ~

初めに

金利を学ぶ優位性について始めに語っておこうと思います。そのほうが、多少長い文を読む気になるかなあという僕なりの配慮です。

まずみなさんが取引するデリバティブ(金融商品)の殆ど(といっても、ほぼ全て)特に為替は、世界中の相場に流れている概ね一定の資金がどこからどこに流れているのかということを意識する必要があります。なぜなら、決められた量のお金がただ回っているだけなのであれば、僕らが取引するデリバティブは何が妥当なのか考えなくてはいけないからです。わざわざ自分にとって戦いにくい不利な相場で戦う必要などありません。後々軽く説明(リスクオンリスクオフの場で)しますが、世界情勢などのファンダメンタルによって市場の意見は概ね一致することが常で、そのときに情勢がわかっていない人が相場で焼け死んでいきます。総量の決まった資金が集まるとき、逃げていくときをうまく察知して立ち回りましょう。さて、多少おしゃべりが過ぎたので、話を戻し金利を学ぶ優位性についてお話します。金利を学ぶと何ができるかというと「総量の決まった資金が集まりやすい、逃げていきやすいタイミングが測れます」。先程話した、相場で考えなくてはいけないことをもろにカバーしています。それでは次に進みましょう。地道に読み進んでください。

国債とは

まずそもそも国債とは、国が資金調達したいときに発行する債権のことです。資金調達を目的にしているという点では、株に似ています(配当がもらえる点なども考えると)。この国債は、国が発行しているという点で、投資家たちにとっては、有事の際(なんか世界的に悪いことが起きた際)などに買われやすい信頼できる投資先として人気があります。

国債の償還期日、利率とは

国債は、発行される際に、ある期間を迎えたときに、その時の国債価格で強制的に売却(正確には、国債そのものが無くなるのでイメージとして捉えてください)させられる期間が定められています。この期間のことを償還期日といいます。(下画像緑で囲まれた部分が債権の償還期間)

また、国債には期間が来ると、その国債の価格に対して設定された割合で利子がもらえます。この利子の割合を利率といいます。本来国債を買うことは、その国にお金を預けているようなものなので、感覚としてこの部分は定期預金のような感じで捉えるとわかりやすいかもしれません。基本的には利率の高いものが人気が出て買われやすいのは言うまでもありません。

この利率が固定されている場合は、償還期間が遠いほうが長く利子が貰えるので、有利な投資ができますが、そのかわりに国債の価格が落ちてしまうなどの危険があります。その点、短期間で償還期日を迎えるものにはその危険が薄いです。短期国債と長期国債の違いは他にもありますが、まずはこれを覚えておくと良いでしょう。(つまりはどっちもどっち。狙う稼ぎ方によって変わるとも言えます)

僕らトレーダーが「金利がどうの」というのは、この利率を主に指しています。この利率が、相場に大きく影響を与えるので、ここから学んでいきましょう。(僕の思考の整理も兼ねて)

基本

みなさんが100万円を借りたとき、金利が1%の時、みなさんが払う利子は1万円、2%なら2万円です。金利が高いときは、払わなければいけない利子は増えてしまいます。みなさんは当然、高い利子を払いたくないでしょうから、金利は低い方がみなさんはお金を借りやすくて、金利が高いと借りにくくなります。つまり金利は、お金の借りやすさの基準になっているということです。

そして、ここで考えなければいけないのは、誰がお金を借りて、その借りたお金で何をするのかを考えることです。みなさんがお金を借りるときは様々な理由があると思いますが、みなさん以外にも、企業がお金を借りていることに気を配らなくてはなりません。そしてお金を借りる理由は、当然、経済活動をするためであり、それはその企業にとって合理的に使われます。それは基本、企業の成長に繋がります。金利が低くお金が借りやすいときは、企業も成長しやすく株価に良い影響を与えやすいです。逆に金利が高いときは、お金が借りにくくその分企業は成長しにくいため株価は伸び悩むでしょう。

金利が与える影響は株価だけではありません。通貨の価値にも大きく影響を与えます。

みなさんがお金を借りる側ではなく、貸す側であることを想定してみましょう。みなさんがお金を貸したいと思える相手はどんな相手ですか?もちろん、信用問題など色々を孕む問題ではありますが、基本的にはリターンの大きい相手に貸したいはずです。具体的に言えば、利子を大きく取れる相手に貸したいと考えるでしょう。これはつまり、金利を高く設定している国には、皆がお金を貸したくなるということなので、その国には多くのお金が集まります。これは、その国の通貨が高くなるということになるので、通貨にも影響を与えるということも納得できることと思います。

金利が相場に大きく影響を与えることはこれで理解できたと思いますので、次に進みます。

国債と国債金利の逆相関

大前提を述べておきます。

「国債は買われると、その国債の金利は下がる。国債が売られると、その国債の金利は上がる。」

れは、マストなので覚えてください。国債とその金利は逆相関ということです。なぜそうなるかというと、条件のいい、すなわち金利のいい国債は、条件の悪い、金利の低い国債よりも先に買われます。そのため、国債が買われると残る国債は金利の条件が悪いものだけなので、国債の金利が下がるということです。

金利の動く原因

金利が動く原理自体は先ほど説明しました。今度は、動かしているものはなにかを話します。金利を動かしている原因は、大きく分けて2つあります。一つは我々トレーダー、もう一つは国(正確には各国の中央銀行)です。それぞれが金利を動かす理由を説明していきます。まずトレーダー。これは、最初に述べたとおり利益を求めて債券トレードをしています。トレーダーが買うことで金利は下がり、トレーダーが売ることで金利が上がります。

次、国が動かす理由は、国の経済の安定化を図って動かします。国の経済が悪化しているとき、中銀は経済活動を促し成長させるために、金利を下げてお金を借りやすくします。逆に行き過ぎた好景気もまた、経済を安定させるという観点から言うと良くないことです。行き過ぎた好景気はハードランディング(急激な景気後退)を起こす危険があるため、それを抑制する名目で債券を売り金利を上げて、お金を借りにくくしバランスを取ります。その他にも経済のバランスを保つために消費増減税をするなどあるため、ここでは言及しませんが、気になる方はファンダ考察の一つに組み込んでください。

金利から判断するリスクオン・リスクオフ

経済が成長しているとき、投資家たちは積極的にリスクを取って稼ぎに行きます。この状態をリスクオンといいます。このとき、ボラティリティ(値幅)の大きい株などを買い、国が保証する安全な国債を保有する必要がなくなるので売ります。株価の上昇と、国債の売り(金利の上昇)が見られるときは特にそうだと言えます。例として下画像を参考にしてください。金利とダウの順相関が見て取れると思います。

逆に、経済が不安定であるとき、投資家たちはリスクを嫌います。これをリスクオフといいます。このとき、ボラの大きいリスクの高い株を売り、安全な国債を買います、株の下落と国債の買い(金利の低下)が見られるときは特にそうだと言えます。下画像を参考にしてください。

しかし気をつけなければならないことがあります。金利の低下に伴って、株価が上がることもあるということです。これは、お金の借りやすさに直結したお話なので、そのお金の借りやすさとリスクオンオフでの影響どちらがより大きくなるのかは、その時のファンダメンタルズを気にして考えてみてください。特に、要人発言で利下げや利上げなどの金融政策が期待されているときは気をつけてください。金利から織り込んで指数などに影響を与えることが多くあります。そのときが下画像です。このときはまさに、要人の利下げ示唆によるダウ上げ(前述のお金が借りやすいと景気が良くなるの部分によるもの)でした。要人の発言にも注目しなければいけないことがわかるかと思います。

勘違いされている方も多いので言及しますが、中銀が政策金利発表したからその数字になるのではなく、発表した数字になるように国債を売買するのですぐさまその数字に達するわけではありません。また、基本は利下げなどは相場に先に織り込まれるため僕らの見ている金利チャートが発表時に大きく動くこともそうそうないです。金利の折込具合を知りたい際は、CMEが出しているFF金利先物で測ることができます。これに関してはネット等で調べていただけると幸いです。

長期国債、短期国債

上で長期国債と短期国債にはそれぞれに長所があることを言及しましたが、ここでは実際買われ方にどのような違いがあるかを述べていきます。

債券トレーダーが債権を売り買いするとき気にするのは、言うまでもなく利率で、短期国債と長期国債の有利不利を決めるのは将来の利率です。その原理を説明します。

中銀が経済の安定化を図って金利の増減を決めていることは前述しました。これは債権をトレードする上で重要な情報です。なぜなら、もし経済が悪化して金利を下げることが決まってしまったときは、債権で得られる利子が減ってしまうからです。であれば、金利固定で長く現状の利率で利子が貰える長期の億歳を買うことがベストと言えます。

逆に、経済が成長し安定化させようと中銀が利上げを決断したときは、長期の国債では現状の低い金利で、将来利上げした分の利子が貰えず旨味が減ってしまいます。その点、短期国債であれば利上げタイミングで回転させることができるために上手く利上げの旨味を享受することが可能になります。

というわけで、将来の金利を気にするわけです。もっと言えば、債権トレーダーが将来の景気に不安があれば長期の国債が買われ、逆に将来の景気に楽観的であれば短期の国債が買われるということです。債権は個人の弱小トレーダーが介入する余地が薄いので、将来を予測する、いうなればプロの考えが見て取れます。これもまた金利を見ることの恩恵です。

短期金利と長期金利の差、イールドカーブ

イールドカーブって単語をトレードしている方なら聞いたことがあると思います。しかし実際にそれをトレードに活かせている方は少なく感じます。難しそうだと遠ざけている人が多い印象です。しかし、いままで読んできてくださった方なら簡単に活かしていけることと思います。なぜなら、考えるべきことは先程の短期国債と長期国債の買われ方の違いだけだからです。(最初に言ったとおり、一番わかり易いと思った根拠だけ述べています)

これがイールドカーブです(厳密には、10年債と2年債のスプレッド)。

これは、「10年債の利回りー2年債の利回り」をチャートに表しています。(これをトレーディングビューに表示したい際は課金が必要)

これが、引き算する前のそれぞれの利回りチャートです。

10年債と2年債の金利の値が近づくと、上のイールドカーブは下降します。逆に、遠ざかるとイールドカーブは上昇します。

先程は将来、経済が成長し、国が金利を引き上げるだろう予測するトレーダーは、短期の国債を買うし、経済が落ち込み、国が金利を引き下げるだろうと予測するトレーダーは長期の国債を買います、と述べました。イールドカーブから見て取れるのは、まさに短期と長期どちらの債権が買われているのかです。ここで前提として、基本短期と長期で金利が高いのは長期金利です。(これには、例えば10年債に対して、2年債はその5倍量買われやすいことや、長期国債のほうがキャピタルゲインを狙う際のリスクなど様々ありますが長くなるし、ここでは必要がないので省きます。)

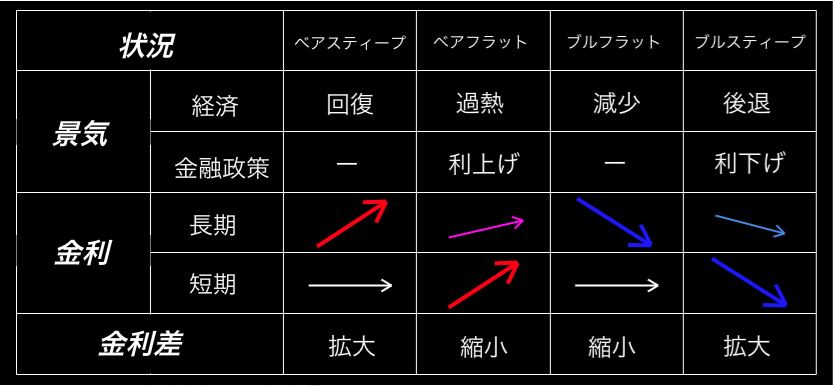

どのように債券トレーダーの思惑を読み取るかですが、これにはイールドカーブの4つのパターンを覚えていただきたいです。とりあえず、わかりやすいようにエクセル使えない僕がトレビューのギャンボックス(数字改変)と黒く塗りつぶしたボックスとテキスト、トレンドラインで必死こいて作った図を載せておきます。

1.ベアスティープニング

これは、債券が売られて金利が上昇している際に、金利差が拡大している現象のことを指します。

考えることはもうすでに述べているので、このとき債券トレーダーが何を考えているかを考えましょう。

このときの長短債券のそれぞれの動向を考えます。

まず金利が上がっていることから、2つとも売られていることは確認できます。次に、金利差が拡大していることから10年債の上昇幅が2年債の上昇幅に比べて大きい事がわかります。長期国債が短期国債に比べて必要ないと判断されているため、債券トレーダーは将来景気は良くなると判断していることが伺えます。

このときは、景気が良くなる方向にエントリーすることをおすすめします。下画像の枠で囲まれている部分がベアスティープニングです。

実際ダウも枠内で上げています。(ライン邪魔だったらごめんなさい。)

2.ベアフラットニング

これは、債券が売られて金利が上昇している際に、金利差が縮小している現象のことを指します。まず金利が上がっていることから、2つとも売られていることは確認できます。次に、金利差が縮小していることから2年債の上昇幅が10年債の上昇幅に比べて大きい事がわかります。短期国債が長期国債に比べて必要ないと判断されているため、債券トレーダーは将来景気は悪くなると判断していることが伺えます。

このときは、景気が悪くなる方向にエントリーすることをおすすめします。下画像の枠で囲まれている部分がベアフラットニングです。

この下の画像が実際のダウです。下落しています。(短い期間でのやつですまんです。市場が閉まっていいたりでバーの数が違います。)

3.ブルフラットニング

これは、債券が買われて金利が下降している際に、金利差が縮小している現象のことを指します。まず金利が下がっていることから、2つとも買われていることは確認できます。次に、金利差が縮小していることから10年債の下降幅が2年債の下降幅に比べて大きい事がわかります。長期国債が短期国債に比べて必要だと判断されているため、債券トレーダーは将来景気は悪くなると判断していることが伺えます。

このときは、景気が悪くなる方向にエントリーすることをおすすめします。下画像の枠で囲まれている部分がブルフラットニングです。

下が実際のダウです。

4.ブルスティープニング

これは、債券が買われて金利が下降している際に、金利差が拡大している現象のことを指します。まず金利が下がっていることから、2つとも買われていることは確認できます。次に、金利差が拡大していることから2年債の下降幅が10年債の下降幅に比べて大きい事がわかります。短期国債が長期国債に比べて必要だと判断されているため、債券トレーダーは将来景気はよくなると判断していることが伺えます。

このときは、景気が良くなる方向にエントリーすることをおすすめします。下画像の枠で囲まれている部分がブルスティープニングです

これが実際のダウです。

ここで、あれ??って思うかたは多いと思いますが、イールドカーブの急激な動きにはこういうことがつきものです。僕自身がダウロング(twitter参照)をツイートでギャーギャー言い1000ドル抜いたときはまさにイールドカーブに急激な動きがあったときです。年末の3000ドルの下落もイールドカーブが先行していました。僕が爆益報告をするときは決まってイールドカーブの急激な動きのあとです。これが絶好のスイングポイントになります。

実際ダウはこのあと続伸します。

金利の基本の「き」の字はこんな感じです。使えそうだなって思った方はトライしてみてください。