みなさん、お疲れ様です!

この記事では、先週の相場分析と来週の相場のポイントをファンダメンタルズとテクニカルの両方の観点から考察をした記事になります。

みなさんの来週のトレードの手掛かりに少しでもなれば嬉しいです!

なにか疑問点や質問等がありましたら、無料で入れる「Poundman Trade Information」にて聞いて頂ければお答えします!

先週の相場まとめ

・カナダ中銀は据え置きを発表

・FOMCでタカ内容が発表

・株価乱高下

・ウクライナ情勢の緊迫化

発表後は利上げを期待してカナダドルを買っていた人たちの失望売りで反応。

ただ、声明文やマックレムBOC総裁の記者会見から利上げやQT(資産縮小)について触れられたことでカナダドルの買い戻しが入り、カナダドルの下落は限定的でした。

声明文や記者会見から3月利上げが確実視され、年4回の利上げ予想から年5~6回の利上げ予想になっています。

また、ウクライナ情勢などリスク要因と合わさり株価は乱高下しています。

1日のボラティリティが高まり、ダウ平均は1日で往復2000ドルの値動きとなることもありました。

欧米諸国の会談は続いていますが解決には至らず、制裁に関しても具体性が出てきていることから、制裁発動まで時間が迫ってきている模様。マーケットもリスクオフで反応しています💦

来週の相場見通し

まずは、長期、中期、短期の方向性を再確認していきます。

| 長期(1カ月〜3ヶ月) | 中期(~1ヶ月) | 短期(~1週間) | |

| 相場全体 | リスクオフ | リスクオフ | リスクオフ |

| ドル円 | レンジ | レンジ | 上値重い |

| ユーロドル | 上昇 | レンジ | 上値重い |

| ポンド円 | 上昇 | レンジ | 上値重い |

| ゴールド | 上昇 | 上昇 | 底堅い |

| ダウ | レンジ | 下落 | 下落 |

それでは、今週のポイントについてみていきましょう!

今週のファンダメンタルズ注目点

1月31日(月曜日)

中国市場休場(旧正月)

22:00 EUR ドイツHICP(消費者物価指数)

2月1日(火曜日)

シンガポール・香港・中国市場休場(旧正月)

06:45 NZD NZ貿易収支

09:30 AND 豪小売売上高

12:30 AUD RBA理事会・金利・声明文発表

16:45 EUR フランスHICP(消費者物価指数)

17:50 EUR フランス製造業PMI(改定値)

17:55 EUR ドイツ製造業PMI(改定値)

18:00 EUR ユーロ圏製造業PMI(改定値)

18:30 GBP 英製造業PMI(改定値)

19:00 EUR ユーロ圏失業率

22:30 CAD カナダGDP

23:45 USD 米製造業PMI(改定値)

2月2日(水曜日)

シンガポール・香港・中国市場休場(旧正月)

00:00 USD ISM製造業景況指数

06:45 NZD NZ雇用統計・失業率

10:30 AUD ロウRBA総裁発言

19:00 EUR ユーロ圏HICP(消費者物価指数)

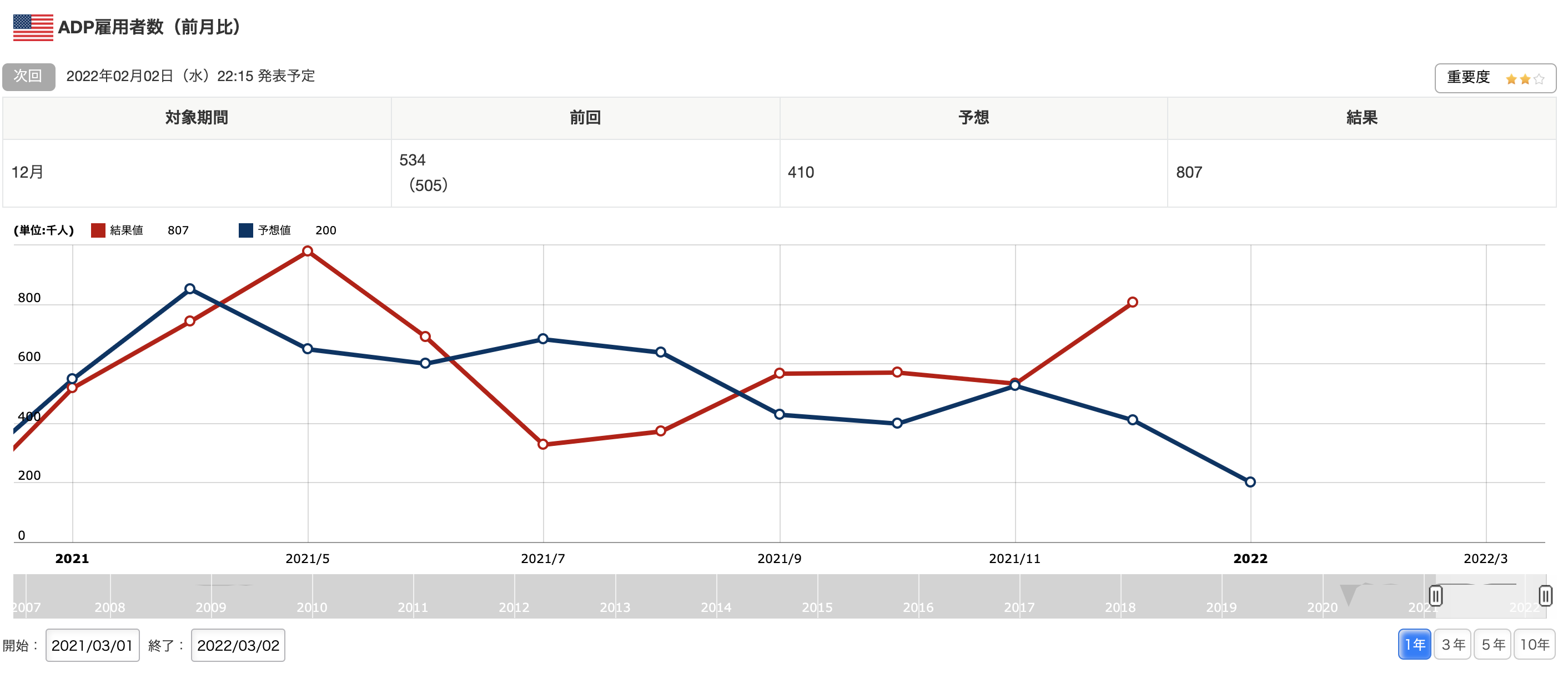

22:15 USD ADP雇用統計

2月3日(木曜日)

香港・中国市場休場(旧正月)

00:30 USD 原油在庫量

09:30 AUD 豪貿易収支

16:00 TRY トルコCPI(消費者物価指数)

17:50 EUR フランス総合・サービス業PMI(改定値)

17:55 EUR ドイツ総合・サービス業PMI(改定値)

18:00 EUR ユーロ圏総合・サービス業PMI(改定値)

18:30 GBP 英総合・サービス業PMI(改定値)

19:00 EUR ユーロ圏小売売上高

21:00 GBP Super Thurseday 英中銀金融政策・声明文・インフレーションレポート発表

21:30 GBP ベイリーBOE総裁記者会見

21:45 EUR ECB理事会・金融政策・声明文発表

22:30 EUR ラガルドECB総裁記者会見

22:30 USD 失業保険申請件数

23:45 USD 米総合・サービス業PMI(改定値)

2月4日(金曜日)

中国市場休場(旧正月)

00:00 USD ISM非製造業景況指数

09:30 AUD RBA四半期金融政策報告

18:30 GBP 英建設業PMI

21:15 GBP ブロードベントBOE副総裁、ピルBOE外部理事発言

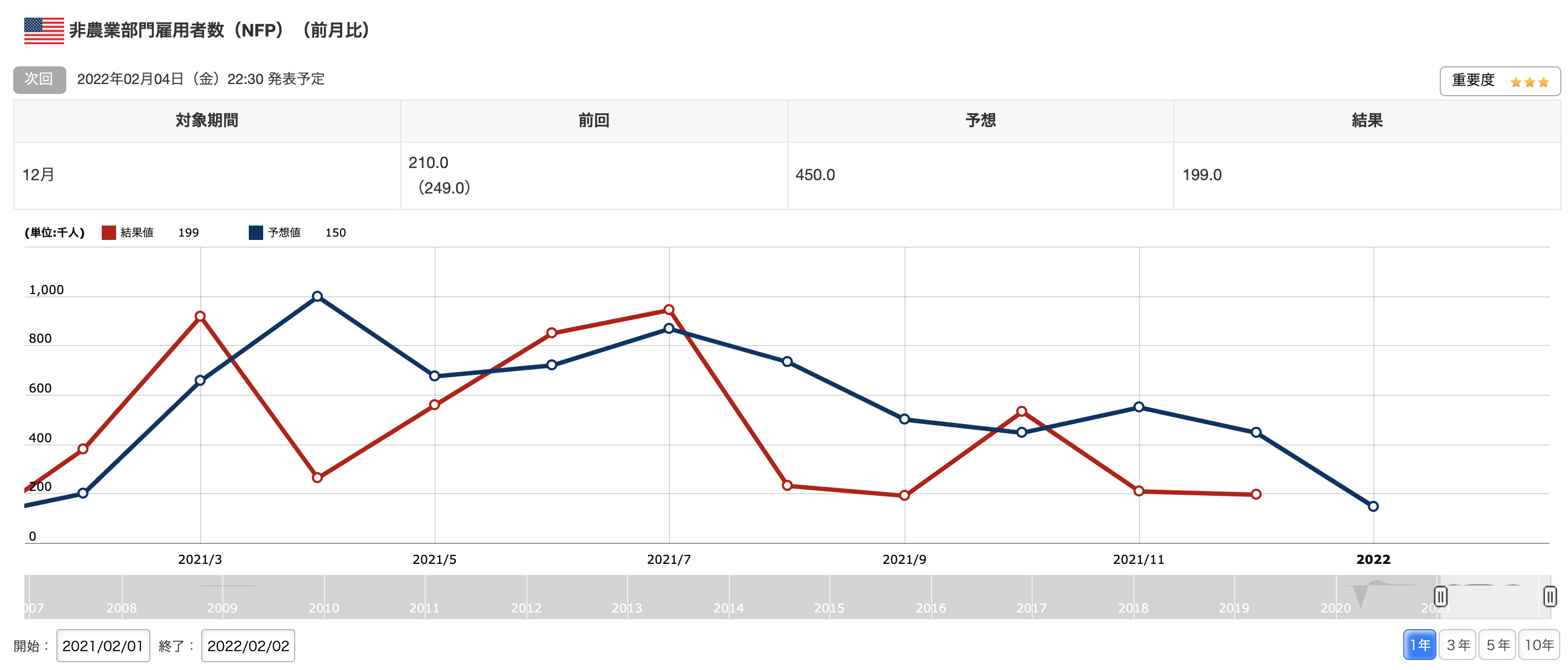

22:30 USD NFP雇用統計・失業率・平均時給

22:30 CAD カナダ雇用統計・失業率

2月5日(土曜日)

00:00 CAD IveyPMI

03:00 USD ベイカーヒューズ社リグカウント

今週のファンダ分析のポイント

1)金融政策発表

英中銀は利上げするのか?

ECBは引き締めに転じる?

RBAは引き締めに転じる?

- Super Thursedayに注目!

- ECB理事会に注目!

- RBA理事会に注目!

今週は豪州・英国・欧州で金融政策が発表されます。

どの中銀も政策変更もしくは転換点なので注目が集まっています。

各政策発表のポイントなどを以下にまとめてます。

Super Thurseday(英中銀)

3日21:00 英中銀金融政策・声明文・MPC投票配分・インフレーションレポート

3日21:30 ベイリーBOE総裁記者

| 注目度 | かなり高い |

| 織り込み度 | 0.25%の利上げを織り込み済み |

| バイアス | 特になし |

今回の英中銀は金融政策と同時にインフレーションレポートが発表される重要な回です。

英中銀は追加利上げが織り込まれており、0.25%の利上げでもマーケットの反応は限定的ではないかと思います。

ただ、昨年11月の英中銀では利上げ予想に対して据え置き、12月英中銀では据え置き予想に対して利上げと、サプライズが続いていることから今回の政策発表でもサプライズがあるのではないかと注目されています。

また、今回はインフレーションレポートが発表されます。

今回のインフレーションレポートで物価見通しが上方修正されるようであれば、追加利上げの可能性が高くなりポンド買いが進む可能性があります。

逆に物価見通しが下方修正されているようであれば、追加利上げの可能性が後退しポンド売りが出てくる可能性もあるのではないかと考えています。

その他に注目しているポイントとして声明文で追加利上げとQT(資産縮小)の実施に関する情報が出てこないかと、MPCメンバーの投票配分です。

追加利上げをどのくらい考えているのか、QT(資産縮小)の実施を考えているのかのヒントが見えてくるようであれば、ポンド買いが出てくるのではないかと注目しています。

また、MPCメンバー9名のうち、何名が利上げに投じるのか、全員一致であった場合は追加利上げの可能性も出てくるのではないか、逆に何名かが反対した場合は追加利上げの可能性が後退しポンド売りに繋がるのではないかと注目しています。

3日22:30 ラガルドECB総裁記者会見

| 注目度 | 高い |

| 織り込み度 | 据え置きを織り込み済み |

| バイアス | ユーロ安 |

ECBは3月でPEPP(パンデミック緊急購入プログラム)の終了が発表されており、APP(資産購入プログラム)の増額が発表されています。

今回の声明文や記者会見でインフレをどのように見通しているのかに注目です!

欧州は天然ガス価格の上昇などから物価上昇が問題となっています。

物価上昇を抑える為に引き締めに動くのか、APP(資産購入プログラム)の増額を減額するなどの内容が出てくるのか注目しています。

- ユーロ買いが進む場合

引き締めに繋がるような内容が出てきた場合 - ユーロ売りが進む場合

天然ガス価格の上昇などから景気後退を懸念するような内容が出てきて、緩和を継続するような内容が出てきた場合

| 注目度 | 高い |

| 織り込み度 | QEの終了を織り込んでいる |

| バイアス | 豪ドル安 |

今週のRBA理事会では量的緩和の終了が予想され、RBAも金融正常化に向けて舵をきるのではないかと注目されています!

RBAは24年まで利上げしないと言っていますが、前倒しして年内利上げもあるのではないかとマーケットは注目しています。

声明文やロウRBA総裁の発言から利上げの前倒しについてヒントが出てくるようであれば豪ドル買いに繋がる可能性があるのではないかと注目しています。

ただ、リスク要因や米金利の上昇などから豪ドルの上値は重くなっています。

緩和スタンスの維持や利上げ時期が24年を強調するような内容であれば、バイアスに追い風となり豪ドル売りが進むのではないかと注目しています。

2)経済指標

米国の利上げ観測は?

米国の経済状況は?

カナダやNZの利上げ期待は?

- 米雇用統計に注目!

- ISMに注目!

- カナダ雇用統計に注目!

- NZ雇用統計に注目!

今週は重要指標が多数予定されています。中でも注目している指標を以下にまとめました。

どのような指標で、ポイントは何なのか把握しておきましょう!

米雇用統計

2日22:15 ADP雇用統計

FRBは3月利上げが確実視されていて、年内の利上げ回数に注目が集まっています!

雇用状況はFRBの責務の1つなので、雇用状況が良ければ利上げ回数の上乗せに繋がるのではないかと注目しています。

また、米国で問題となっている物価上昇の要因の一つである人件費にも注目です!

米国では人手不足から人件費が高騰しています。

さらに人件費が上昇していないか、平均賃金にも注目です。

平均賃金が予想を上回る上昇をしていた場合も、物価上昇に繋がり利上げ期待に繋がるのではないかと注目しています。

ISM

2日00:00 ISM製造業景況指数

米国では物価上昇と強い雇用状況から利上げが進む状況ですが、足元の景況感は悪化してきているのではないかと注目されています。

ISMが発表する製造業景況指数や非製造業景況指数がマークイット社の製造業・サービス業・総合PMI同様に減速しているようであれば、米国の景気見通しが後退し株価下落などリスクオフが進む可能性があるので要注意です。

カナダ雇用統計

4日22:30 カナダ雇用統計・失業率

カナダでは高いインフレ率から中銀が利上げに動くのではないかと注目されています。

1月の金融政策発表で利上げの期待もありました。

今週発表の雇用統計で強い雇用が示されれば、次回3月の政策発表で利上げの可能性が高まるのではないかと注目しています!

NZ雇用統計

2日06:45 NZ雇用統計・失業率

ニュージーランドでは豪州同様に予想を上回る物価上昇が見えています。

今週発表の雇用統計で雇用状況や労働参加率、失業率が改善されていれば追加利上げの可能性が高まり、NZドル買いに繋がるのではないかと注目しています。

ただ、米金利の上昇やリスクオフなどからNZドルの上値は重く、予想を下回る結果が出てきた場合はイッキにNZドル売りが進む可能性があるので注意しておきたいと思います。

3)リスク要因

現在のリスク要因は?

リスク要因による影響は?

日本は緩和政策を継続するのか?

- 東欧・中東に注目!

- 米株・米金利・コモディティに注目!

- 日本の金利に注目!

米ドル・米金利が中心のマーケットですが、それ以外でもリスク要因に左右される展開を予想しています。

リスク要因の中でも以下の2点に注目しています。

現在マーケットが最も注目しているリスク要因です!

ポイントはロシアのウクライナ侵攻と中東でのドローン攻撃です。

ロシアはウクライナ侵攻計画はないと言いながらも、国境付近に軍部隊を集結させていて、これに対して欧米諸国は批判していますが、今の所ロシアがゴリ押ししている状況です。

どこかのタイミングで欧米諸国が制裁を発動させるかもしれませんが、その際にはロシアも天然ガスの供給をストップし反撃すると思われます💦

制裁合戦に発展しないか、ロシア・ウクライナに関するヘッドラインに注目しましょう!

中東でのリスクは原油価格に、ロシア・ウクライナリスクは天然ガス価格にも影響します。

リスク要因はマーケットをリスクオフにするだけでなく、資源価格上昇のリスクにつながります。

資源価格の上昇は原材料コストや燃料コストの上昇に繋がり、結果的に物価上昇に繋がります。

各国の中銀は物価上昇を抑える為に引き締め政策を急いでおり、早い引き締め政策は株式市場の重しとなっています。

このようなことから、今週は東欧・中東リスクに関するヘッドラインに注目しておきましょう!

米株・米金利

利上げ期待が高まると株価の重しとなり株価下落、リスクオフが進みます。

今週の雇用統計で利上げ期待が進むと株価下落に繋がる可能性があるのではないか、ISMが悪化していると株価が大きく下落するのではないかと注目しています💦

また、最近のマーケットはFRBの利上げ観測に注目が集まり、利上げ観測の指針として用いられる米2年債に注目が集まっています。

2年債の上昇・下落と米ドルの相関性がかなり高くなっています。

今週もドル買いが継続するのか、米2年債に注目しながら、指標結果でどのように動くのか注目しましょう!

日本金利

世界的に金利が上昇してきている中で、日本の10年債利回りも上昇し0.165%まで上昇しています。

日銀はYCC(イールドカーブ・コントロール)を実施しており、ターゲットは10年債利回りが0.1%(±0.1%)となっています。

現在の金利上昇ペースであれば今週にも日銀のターゲット上限0.2%に届くのではないかと注目しています。

0.2%に迫ったときに日銀が指値オペを実施し、金利を抑えるかに注目です。

仮に指値オペを実施した場合は円安が進む可能性があるので注意しておきましょう!

今週の通貨毎の分析

本日も各通貨ペア毎に見ていきます!

ドル円

スタンス:買い目線(長期)

ポイント

・米金利・株価

・雇用統計

・ISM

基本は買い目線。

ただ、ドル円は一直線に上昇している為、高値掴みをしてしまいそうで手が出しづらいですね💦

指標発表で下落したところを丁寧に拾っていきたいと思ってます!

また、日本の金利が上昇したときに、日銀が指値オペを実施するかにも注目しています。

日銀による指値オペが実施された場合は円安が進む可能性があるので注意しておきたいと思います。

ユーロドル

スタンス:売り目線(短期)

買い目線(超長期)

ポイント

・ECB理事会

・ウクライナ情勢

・米指標(雇用統計・ISM)

ユーロドルは短期的には売りが優勢。

ユーロ売りの要因はリスクオフ(ウクライナ情勢)が大きな要因です。

すぐにリスク要因が後退しユーロ買いに転じると思ったのですが、想定以上にリスク要因がマーケットに意識されています。

なので、もう少しユーロは売られる可能性を考えています。

ただ、ECB理事会で引き締めに舵をきった場合や、リスク要因が後退した場合はユーロ買いが大きく進む可能性があるので、長期ユーロ買いのチャンスを狙っています!

ECB理事会の内容には注意しておきたいと思います。

ポンド円

スタンス:買い目線(様子見)

ポイント

・Super Thurseday

・リスク要因

今週のポンドはSuper Thurseday(英中銀)の結果で方向性が決まると考えています。

追加利上げの可能性が高まればポンド買い、追加利上げの可能性が後退するとポンド売りに繋がるのではないかと考えています。

ポンド買い要因

・声明文で追加利上げについて言及

・MPCメンバーの投票配分が利上げ票9票

・記者会見で追加利上げに言及

・QT(資産縮小)について言及

・インフレーションレポートでインフレ見通しが上方修正

ポンド買い要因に繋がるものが出てこなければポンドは売られるのではないかと考えています。

ゴールド

スタンス:売り目線(短期)

買い目線(長期)

ポイント:リスク要因・米金利

なので、米金利とゴールドの相関性は2年債で確認することがおススメ。

2年債が上昇を続けるうちは、ゴールド売り回転で考えています。

米金利の上昇が落ち着いたところで、長期ゴールドの回を入れたいと考えています。

金利上昇 → ゴールド売り

金利低下 → ゴールド買い

✔️リスク要因との相関性

リスクオン相場 → ゴールド売り

リスクオフ相場 → ゴールド買い

・投資・投機はいかなる場合においても「自己責任」です。投資判断の最終的な決定は皆さま自身の「自己責任」の元行うものとし、投資資産のいかなる損失等が発生しても当サイト並びに運営者は責任を負うことはできません。